INTERÉS SIMPLE

EJERCICIO:

Un inversor deposita 10.000 € en una cuenta de ahorro durante 3 años. El banco le aplica diferentes tipos de interés simple cada año: Año 1: 3% anual – Año 2: 4% anual – Año 3: 5% anual

a) Determinar el capital final.

b) Calcular el interés generado cada año.

c) Calcular el interés total acumulado al final de los 3 años.

Solución:

Solución: a) 11.200€ b) 300, 400 y 500 c) 1.200€

EJERCICIO:

¿Si voy a invertir mi dinero que opción me interesa más?

a) 15% anual

b) 8% semestral

c) 1% mensual

d) 5% trimestral

Solución:

Opción b

EJERCICIO:

En el banco A un pagaré de 500€ tiene un tanto de descuento simple del 8% anual. En el banco B el mismo pagaré tiene un tanto de interés simple del 7% anual. Plazo vencimiento: 1 mes.

a) ¿Qué opción resulta más conveniente para descontar el nominal al momento actual? Calcular los capitales en t=0 para comparar.

b) ¿Cúal sería el tanto de interés equivalente del banco A?

Solución:

a) Preferible opción B.

b) i = 8,7%

EJERCICIO:

Un cliente nos entrega un efecto comercial de nominal 4.500 € y vencimiento 3 meses, y decidimos descontarlo en una entidad financiera, que nos ofrece cuatro posibilidades:

a) Descuento comercial al 8% anual.

b) Descuento al 8% anual por vencido.

c) Descuento al 7,6% anual por anticipado.

d) Descuento racional al 8,2% anual.

¿Qué opción elegiría usted, y qué importe recibiría con esa opción?

Solución:

Opción c) 4.414,5

EJERCICIO:

Para que nos descuenten un efecto de nominal 67.000 €. Y con vencimiento dentro de tres meses tenemos dos posibilidades:

– Descuento comercial al 6,75%

– Descuento racional al 6,75 %.

¿Cuál resulta más conveniente y cuánto cobraremos en ella?

Solución:

Racional 65.888,14

EJERCICIO:

Se quiere sustituir dos capitales de 800€ que vencen en el mes 5 y mes 8 por un sólo capital en mes 10. Calcular si el tipo de interes anual simple para el primer semestre es del 2% y para el resto 3%.

Solución:

1613,33€

EJERCICIO:

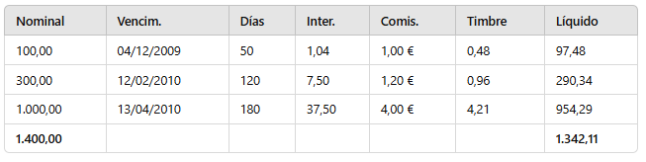

Hoy 15/10/x una empresa manda a descontar tres efectos. Un efecto A de 100€ que vence el 4/12/x, un efecto B de 300€ que vence el 12/2/x y un efecto C de 1.000€ que vence el 13/4/x. El banco aplica un 7,5% de tasa de descuento (intereses), un 0,4% de comisión (mínimo 1€) y un timbre de 0,48 para el efecto A, 0,96 para el efecto B y 4,21 para el efecto C. Calcular rentabilidad efectiva, rentabilidad tae y i rentabilidad del banco del primer efecto.

Solución:

ie = \sqrt[50/365]{\frac{100}{97,48}}-1=0,204 = 20,4\% \\

itae=\sqrt[50/365]{\frac{100}{98,96}}-1=0,079 = 7,9\% \\

ibanco=\sqrt[50/365]{\frac{100}{97,96}}-1=0,162 = 16,2\%

\)

INTERÉS COMPUESTO

EJERCICIO:

¿Si voy a invertir mi dinero que opción me interesa más?

a) 15% anual

b) 8% semestral

c) 1% mensual

d) 5% trimestral

Solución:

Opción d

EJERCICIO:

Un capital se invierte durante 12 meses al 5% de interés efectivo anual. Sabiendo que los intereses del último mes fueron de 35€, calcular el importe invertido.

Solución:

8215,42

EJERICICIO:

Los tantos de interés que ofrecen distintas entidades para depósitos a un año son los siguientes:

a) 6,12% anual efectivo.

b) 6% nominal anual capitalizable trimestralmente.

c) 3% semestral efectivo.

¿Cuál es la opción más favorable para nosotros si nos planteamos realizar un depósito?.

¿Qué cantidad podremos retirar dentro de 3 años si depositamos 1.000 euros hoy, y nos aplican el 6% nominal anual capitalizable trimestralmente durante el primer año, y el 3% semestral efectivo durante los 2 años restantes?

Solución:

Opción b) 1.194,57€

EJERCICIO:

Un capital de 100.000 € se ha colocado en una entidad financiera que computa intereses anualmente. Transcurridos n años se forma un montante de 150.583,31 €. Los intereses que se han generado durante el último año ascienden a 7.511,28 €. Calcula:

(a) Tipo de interés efectivo anual al que ha estado colocado este capital.

(b) El tanto nominal capitalizable trimestralmente y el tanto instantáneo equivalentes al tipo de interés obtenido en el apartado anterior.

(c) El número de años que ha durado la operación.

Solución:

a) 5,25% b) 5,15% y 5,117% c) 8 años

EJERCICIO:

Al contratar un depósito, de nominal 18.000€ y por tres años y medio, distintas entidades financieras nos ofrecen las siguientes rentabilidades:

Entidad A : 4% nominal con capitalización mensual.

Entidad B : 4% nominal con capitalización semestral.

Entidad C : 4% nominal con capitalización continua.

(a) ¿Cuál es nuestra mejor opción, y qué cantidad podremos retirar al final de la operación?

(b) Una entidad financiera aplica un 5% por anticipado en sus operaciones de descuento a 4 meses. ¿Qué tanto de interés por vencido debería de cobrar en estas operaciones para seguir obteniendo los mismos beneficios?

Solución:

a) Entidad C 20.704,93€ b) 5,0847%

EJERCICIO:

Un señor obtiene un préstamo de 112.000 € para amortizar por el sistema francés en 10 años y al 8% anual compuesto. En el momento de satisfacer la quinta anualidad acuerda con el prestamista en entregar solamente 5.000 €. A partir del siguiente año y hasta el último entregará la anualidad necesaria para amortizar la deuda. ¿Cuál será la deuda a finales del 5ª año una vez entregados los 5.000 €?

Solución:

78.334,83€

TEORÍA

CAPITALIZACIÓN Y DESCUENTO:

– En una operación financiera, cuanto mayor sea su duración, mayores serán los intereses a acumular o a descontar (según la operación se valore con una ley de capitalización o de descuento).

– A mayor duración mayor será el valor capitalizado. Si fuera descontar menor sería el valor descontado.

– K= periodo de liquidación o frecuencia de cálculo del interés, devengo o fraccionamiento

– Conforme mayor sea la frecuencia de capitalización más crecerán los intereses en interés compuesto en una operacion financiera.

– Factor de capitalización es (1+i·n) en interés simple ó (1+i)n en interés compuesto

– Factor de descuento es (1-dn) en interés simple ó (1-d)n en interés compuesto

– La tasa de descuento o tanto anticipado (d) se aplica a Cn y lo que genere se cobra/paga al inicio de la operación

– La tasa de interés o tanto vencido (i) se aplica sobre C0 y lo que genere se cobra/paga al final de la operación.

-Si tasa de interés es igual a la tasa de descuento (i=d) entonces Dc>Dr.

– Si descuento comercial es igual al descuento racional (Dc=Dr) entonces i>d

– Tipo nominal= tipo contractual: es el tipo de interés pactado entre las partes y plasmado en el contrato. No incluye ninguna característica comercial.

– Tipo efectivo = tipo real: es una medida del coste/ganancia real de una operación teniendo en cuenta las cantidades realmente pagadas/cobradas. Es un dato que se obtiene a posteriori una vez cerrada la operación. Incluye todas las características comerciales (financieras o fiscales). Es un valor anual calculado con leyes compuestas. Refleja el coste o rentabilidad total de la operación.

– Tae: es el tipo de interés que incluye sólo algunas características comerciales. Es calculado teniendo en cuenta los importes que afectan a la entidad-cliente no cliente-terceros.

– Relación coste efectivo y tae:

Coste efectivo > tae (si hay comisiones o impuestos)

Coste efectivo = tae (si no hay comisiones ni impuestos)

– Relación entre i y j según la frecuencia de capitalización k-ésimos del periodo:

Si k>1(mensual, trimestral, semestral,…) entonces i > j

Si k=1 (anual) entonces i = j

Si k<1 (bienal, trienal, …) entonces i < j

– Los intereses que se acumulen o descuenten son siempre proporcionales a la cuantía

– Los intereses generados en IS son proporcionales al capital inicial I= C0 x n x i

– Si t=1 año el capital final a interés simple es igual al capital final a interés compuesto.

– Siempre se cumple 1+i = e j∞

– En capitalización simple el capital crece de forma constante en progresión aritmética. Convenio lineal. Razon I.

– En capitalización compuesta el capital crece de forma variable en progresión geométrica. Convenio exponencial. Razón (1+i).

– En el sistema de capitalización compuesta, los intereses producidos en cada periodo varían en progresión geométrica de razón 1+i.

– Vencimiento común: es la fecha única a la que se trasladan varios capitales con vencimientos distintos, para poder sustituirlos por un solo capital equivalente.

– Capital común: es el capital equivalente al que se transforman varios capitales distintos cuando se quiere compararlos o agruparlos en una misma fecha.

– Vencimiento medio: es la media ponderada de los vencimientos de diferentes capitales

– Reserva matemática o saldo financiero en t: es el capital que mide la diferencia entre los compromisos ya cumplidos en t y los que faltan por cumplir

– La liquidación de cuentas se realiza por el método hamburgués

– En una operación a plazo el comprador es alcista (espera que el mercado suba para la fecha de liquidación) y el vendedor es bajista (espera que el mercado baje para la fecha de liquidación). Es decir quien compra espera revalorización y el que vende caída de precios.

– Letras tesoro se emiten a un precio inferior al valor nominal. Se denomina emisión al descuento.

– El banco de España obliga a informar de las operaciones en tipo de interés nominal (anual) Circular 8/90 7 de septiembre de 1.990

RENTAS:

– Renta temporal: número finito y conocido de capitales.

– Renta perpetura: número infinito o demasiado grande de capitales

– Un capital es pospagable si su vencimiento se produce al final del periodo.

– Un capital es prepagable si su vencimiento se produce al inicio del periodo.

– Una renta es cierta cuando la cuantía de los términos y sus vencimientos son conocidos.

– El momento de constitución (origen) de una renta no tiene porqué ser siempre el momento inicial (t=cero).

– Una renta geométrica perpetua sólo se puede calcular si 1+i > q

– Renta inmediata: si el origen coincide con el momento de valoración. Ej. Origen en t=0 y me piden t=0

– Renta anticipada: el origen es anterior al momento de valoración. Hay que capitalizarla. Ej. origen en t=0 y me piden t=2.

– Renta diferida: el origen es posterior al momento de valoración. Hay que actualizarla. Ej. origen en t=2 y me piden t=0

– Método prospectivo: trabajo con terminos futuros para calcular el valor de la renta ej. Vo

– Método retrospectivo: trabajo con terminos pasados para calcular el valor de la renta ej Vn

– Los términos son capitales financieros que no son equivalentes ya que no acumulan intereses.

– El valor actual de una renta con términos inmediatos y pospagables es menor que el obtenido cuando se consideran los mismos términos inmediatos pero prepagables.

PRÉSTAMOS:

– El importe recibido o entregado que inicia la operación se denomina principal o nominal o prestación.

– El importe concedido de un préstamo, para el banco es un activo financiero (derecho de cobro) y para el cliente un pasivo financiero (obligación de pago).

– Prestamista o acreedor: quien entrega la prestación

– Prestatario o deudor: quien recibe la préstación.

– Un sistema francés tiene la cuota de pago (Cp) constante.

– Un sistema italiano tiene la cuota de amortización (Ap) constante.

– Un sistema americano tiene cuota de interés (Ip) constante.

– En un préstamo que se amortiza por el sistema de cuotas de amortización constantes (sistema uniforme), los pagos o términos amortizativos siguen una progresión aritmética decreciente.

– Diferencia entre póliza y préstamo: en la póliza dispones del capital a demanda y en el préstamo dispones de todo el capital al inicio

– Diferencial siempre es constante durante la vida del préstamo pero el índice de referencia puede cambiar.

– Euribor: tipo de interés del mercado interbancario

– Sistema alemán es prepagable

– En sistema italiano cp decrece aritméticamente a una razón d= -iA

– En carencia parcial Dp es cte (hipótesis i =cte)

– En carencia total Dp es creciente de forma geométrica por la acumulación de los intereses (hipótesis i=cte)

– Un préstamo con carencia es una renta diferida.

¿Necesitas que te ayudemos?

Contrata un BONO INDIVIDUAL y prepara tus asignaturas con nosotros.